中信建投与中信证券差距拉大,大型券商重组拉开序幕

出品 | 枪弹财经 段楠楠

九月上旬,国泰君安、海通证券秘书重组后,市集关于中信建谄媚并呼声也在进步。此前,中信建投不啻一次传出要与中信证券归拢,尔后均被证伪。

在深远业内东谈主士看来,若国泰君安、海通证券能重组告成,将为大型券商归拢提供可模仿的样本。

关于中信建投而言,能否归拢短期内并弗成改造公司事迹握续下滑的态势。在2021年利润毒害百亿元大关后,中信建投事迹还是接连下滑。

现时IPO审核放缓对公司事迹影响启动表示,而其保荐的IPO样子经常“翻车”也让其走向风口浪尖。

1、IPO刊行遇冷,事迹连结两年半下滑8月30日,中信建投表现了2024年半年报。不出不测,中信建投再度交出了一份营收、利润双双下滑的事迹陈诉。

数据炫夸,2024年上半年中信建投收场商业收入95.28亿元,同比下滑29.24%,收场归母净利润28.58亿元,同比下滑33.66%。

值得谨防的是,自2021年利润毒害百亿大关后,中信建投还是连结两年半出现营收和利润双双下滑的地点。

图 / 中信建投财报

客不雅来看,中信建投事迹握续下滑与几大中枢业务不景气有很大的干系。

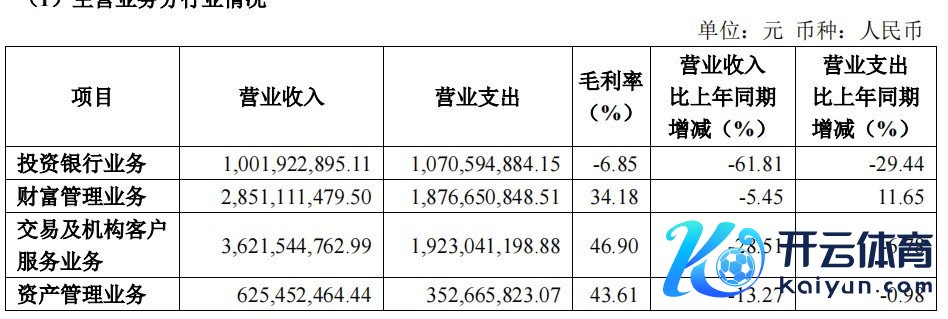

在收入层面,中信建投主要有投资银行、钞票经管、往还及机构客户就业业务和资产经管业务四大类。2024年上半年,这四大类业务收入均出现下滑,下滑幅度辩别为61.81%、5.45%、28.51%、13.27%。

图 / 中信建投财报

相较于其他三项业务,中信建投的投资银行业务下滑幅度最大,对公司事迹拖累最深。

所谓投行业务,在国内主要包含证券承销、证券往还、兼并收购、资金经管、样子融资、风险投资、信贷资产证券化等。

动作国内大型券商,中信建投投行业务在券商行业一直名列三甲,在业内也有“三中一华”的好意思称(即中信证券、中信建投、中金公司、华泰证券)。尤其是在IPO承销方面,中信建投曾万古刻位居行业第一。

2024年上半年,由于国内IPO刊行遇冷,全市集股权融资旧年同时大幅下滑。Wind数据炫夸,2024年上半年全市集共刊行股权融资样子95家,同比下落70.40%,召募资金东谈主民币879.17亿元,同比下落81.10%。

其中,IPO样子43家,同比下落76.63%,召募资金东谈主民币302.72亿元,同比下落86.16%。

在此影响下,中信建投IPO承销数目及承销金额均较2023年同时均出现大幅下滑。

2024年上半年,中信建投IPO承销为5家,主承销金额东谈主民币17.67亿元,辩别位居行业第1名和第7名。2023年上半年,中信建投IPO承销数目及承销金额则辩别为18家和292.84亿元。

除IPO承销数目下滑外,中信建投承销的再融资刊行金额和数目较2023年同时也出现“断崖式下滑”,2024年承销金额及承销门户辩别为25.63亿元及7家,2023年同时为382.07亿元及22家。

图 / 中信建投财报

IPO刊行及再融资刊行遇冷,是中信建投投行业务大幅下滑的主要原因,这也径直导致中信建投营收及归母净利润双双下滑。

除此之外,中信建投往还及机构就业业务下滑也与IPO刊行及再融资刊行遇冷有径直干系。据悉,中信建投该业务主要为IPO企业及再融资企业销售股票,公司在其中收取提成。

2024年上半年,中信建投股票销售金额为43.29亿元,2023年同时则高达674.91亿元。在股票销售金额大幅下滑影响下,中信建投往还及机构就业业务收入同比下滑28.51%。

仅从投资银行和往还及机构就业业务收入来看,IPO及再融资刊行遇冷对中信建投来说影响特别大。

划定当今,由于沪深两市往还较为低迷,加之监管对IPO现场查验力度加大,不错预感的是,畴昔一段时刻内IPO刊行仍将低迷,这关于投行业务占比拟高的中信建投而言并非善事。

2、IPO保荐样子经常“翻车”,曾承销中国恒大债券刊行在往日一段时刻,中信建投承销样子经常“翻车”也影响了其市集形象。

动作昔日的明星企业,中国恒大曾在2019年、2020年年报共虚增收入5641亿元,虚增利润920.11亿元,中国恒大亦然国内有史以来最大的财务作秀案。

值得谨防的是,中国恒大所有刊行了5期共计208亿元债券,且中信建投是其中4期唯独承销商。

在债券召募讲解书中,动作承销商中信建投示意,主承销商已对召募讲解书进行了核查,确保不存在诞妄记录,并对信息真确性承担相应的法律连累。

如今,中国恒大财务作秀案有了新发扬:9月13日,中国证监会照章对普华永谈恒地面产年报及债券刊行审计责任未勇猛守法案作出行政处罚,依据《中华东谈主民共和国证券法》章程,充公普华永谈案涉技艺一起业务收入2774万元,并处以顶格罚金2.97亿元,所有罚没3.25亿元。

图 / 摄图网,基于VRF条约

除此之外,财政部也对普华永谈给以充公犯警所得并处罚金共1.16亿元的行政处罚。

划定当今,动作债券承销商的中信建投还未因中国恒大案受到处罚,后续监管层是否会对中信建投作出处罚还需要时刻给出谜底。

除中国恒大债券刊行案外,中信建投IPO保荐样子也经常“翻车”。

2022年2月,紫晶存储因为涉嫌信息表现犯警违纪,被证监会立案,后被坐实其财务欺骗刊行被执行退市处理。

动作保荐机构,中信建投劝诱其他机构缔造10亿元专项赔付基金。

中信建投等中介机构也因为紫晶存储欺骗刊行案被证监会判定,除先前赔付的约10.86亿元投资者耗费之外,还需向愉快金经管机构投保基金公司缴纳约1.89亿元愉快金。除此之外,中信建投讨论崇敬东谈主均被监管机构处罚。

值得一提的是,近段时刻中信建投投行业务风险频发。2024年上半年,中信建投一共收到了11张罚单,其中9张与投行业务径直讨论。此前,中信建投还因为实习生将讨论IPO企业文献泄露一事被推优势口浪尖。

据Wind数据,中信建投在2019年-2023年共保荐及承销了171个IPO样子,有75家公司上市后的第一年出现了营收或净利润的下落,占比达到44%。

从中信建投保荐样子及监管处罚情况来看,其投行合规风险壅塞疏远,在保荐样子风险多发的情况下,是否会对公司投行评级产生影响有待不雅察。

3、与中信证券差距拉大,大型券商重组拉开序幕中信建投投行收入握续下滑已成固定事实,在此影响下,中信建投归母净利润自2021年毒害百亿元以后便连结下滑。

数据炫夸,2021年中信建投归母净利润历史性地毒害100亿元,达到102.4亿元,尔后其归母净利润便握续下滑——2022年及2023年辩别下落26.56%、6.45%,2024年上半年再度下滑33.66%。

2021年,中信建投利润特别于中信证券利润的43.91%,2024年上半年则下落至26.93%,这也意味着中信建投与中信证券差距正在拉大。

从收入来看,中信建投强势业务是投行业务以及依靠投行业务的股票销售。从当今IPO及上市公司增发节律来看,畴昔一段时刻内很难规复至2021年。这也意味着,中信建投归母净利润要思规复至2021年较为艰巨。

此外,由于A股合座投资较为低迷,中信建投发力的钞票经管业务(包含经纪业务、基金代销等)收入也并不睬思。数据炫夸,2024年上半年,中信建投钞票经管业务收入为28.51亿元,同比减少5.45%。

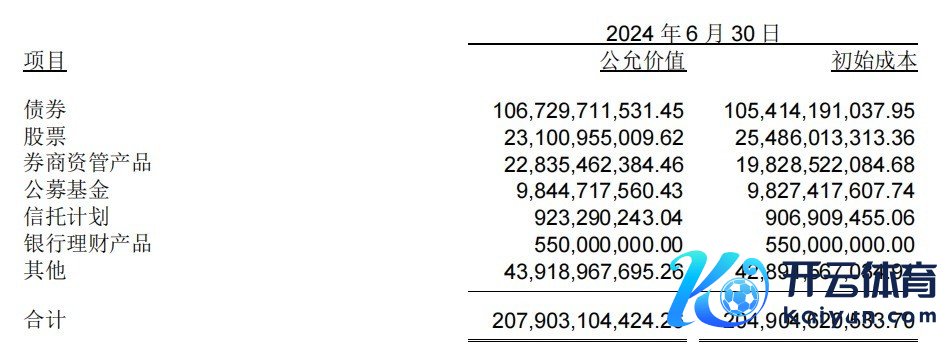

濒临诸多窘境,中信建投也在加大对外融资力度,以便有更多资金用于解析。划定2024年6月30日,中信建投可往还性金融资产多达2079亿元,2021年同时则为1415亿元。

图 / 中信建投财报

需要指出的是,监管层关于大型券商成本杠杆率、净默契现款率等风控想法条目较高。鉴于当今中信建投杠杆率水平,握续加杠杆空间并不大,这也意味着中信建投很难通过扩大解析规模来增多收入,这点关于系数的大型券商而言均是如斯。

关于中信建投而言,在诸多不利身分影响下,公司思要规复往日荣光并壅塞易。且由于券商同质化计算较为严重,使得大型券商计算成本均在进步。

为了处罚同质化计算问题,监管层不啻一次建议饱读吹券商兼并、重组,也但愿打造“航母级券商”。

9月6日,超大型券商国泰君安与海通证券拉开了大型券商重组序幕,若能重组告成也为大型券商重组带来贵重的陶冶。

此前,中信证券与中信建谄媚并一事屡被拿起。在深远琢磨机构看来,国泰君安与海通证券的重组为中信证券与中信建投的重组翻开了思象空间。若能获胜执行,关于脚下的中信建投而言,无疑是较大的利好。

*文中题图来自:摄图网,基于VRF条约。